私募股權投資作為一種高風險、高回報的投資方式,近年來受到越來越多投資者的關注。它主要通過非公開方式募集資金,投資于未上市企業股權,以期通過企業成長或并購重組實現資本增值。這種投資方式伴隨著多重風險,需要科學的投資管理來規避和控制。

私募股權投資的主要風險體現在以下幾個方面:

- 流動性風險:私募股權投資通常具有較長的鎖定期,投資者在投資期間難以快速變現,資金流動性較差。

- 信息不對稱風險:由于投資對象多為非上市公司,信息披露不充分,投資者可能難以全面了解企業的真實運營狀況和潛在問題。

- 市場風險:宏觀經濟波動、行業周期變化以及政策調整等因素可能影響被投資企業的經營環境和估值水平。

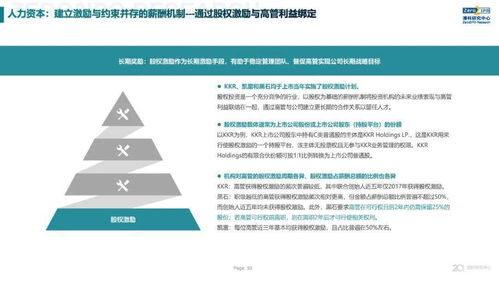

- 管理風險:被投資企業的管理團隊能力、誠信度以及戰略執行力直接影響投資成敗,若管理層出現問題,可能導致投資失敗。

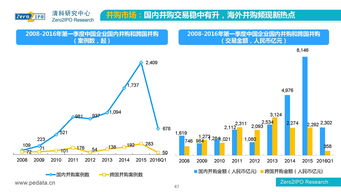

- 退出風險:私募股權投資的最終收益依賴于成功的退出機制,如IPO、并購或股權轉讓,若退出渠道不暢,可能無法實現預期回報。

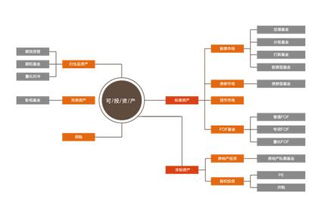

股權投資管理是降低風險、提升收益的關鍵環節。科學的股權投資管理應包含以下內容:

- 盡職調查:在投資前進行全面深入的盡職調查,包括財務、法律、業務和技術等多個維度,以評估企業的真實價值和潛在風險。

- 投資組合分散:通過投資多個不同行業、地域和發展階段的企業,分散單一項目的風險,提高整體投資組合的穩定性。

- 投后管理:積極參與被投資企業的治理,提供戰略指導、資源整合和運營支持,幫助企業提升價值,同時監控風險變化。

- 風險監控與預警:建立動態的風險評估體系,定期跟蹤被投資企業的經營狀況和市場環境,及時識別和應對潛在風險。

- 退出規劃:從投資初期就制定清晰的退出策略,根據市場條件和企業發展情況靈活調整,確保投資回報最大化。

私募股權投資確實存在顯著風險,但通過專業的股權投資管理,投資者可以有效識別、評估和控制這些風險。對于普通投資者而言,參與私募股權投資需謹慎選擇管理團隊,充分了解產品結構,并根據自身風險承受能力做出合理配置。只有將風險管理貫穿于投資全過程,才能在追求高收益的同時保障資金安全。